Примерный путь к типичному юникорну с т.зр.:

- масштабов выручки в год,

- темпов ее роста от месяца к месяцу (три сценария - крутой, средний и "не очень”),

- и примерные оценки на раундах по мере этого роста (данные Carta)

И видно, как именно снижается multiple оценки по отношению к выручке по мере роста выручки в абсолютном выражении.

Это примерно на 2023q3 данные.

И если сравнить индекс для публичных SaaS компаний, то видно что late stage инвесторы сейчас хотят 1.5-2x апсайда на свои инвестиции по отношению к сегодняшнему 6x revenue multiple для публичных компаний.

Общая механика такая примерно

На последней картинке видно что late stage с пиков 2021 г оценка упала с $340 до $170 млн для Series C и c $800 до $220 млн для Series D

Seed причем не снижается 🙈🙈 (я же на ангельской и pre-seed/seed стадии вкладываюсь)

- масштабов выручки в год,

- темпов ее роста от месяца к месяцу (три сценария - крутой, средний и "не очень”),

- и примерные оценки на раундах по мере этого роста (данные Carta)

И видно, как именно снижается multiple оценки по отношению к выручке по мере роста выручки в абсолютном выражении.

Это примерно на 2023q3 данные.

И если сравнить индекс для публичных SaaS компаний, то видно что late stage инвесторы сейчас хотят 1.5-2x апсайда на свои инвестиции по отношению к сегодняшнему 6x revenue multiple для публичных компаний.

Общая механика такая примерно

На последней картинке видно что late stage с пиков 2021 г оценка упала с $340 до $170 млн для Series C и c $800 до $220 млн для Series D

Seed причем не снижается 🙈🙈 (я же на ангельской и pre-seed/seed стадии вкладываюсь)

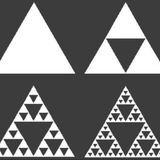

https://bbycroft.net/llm - тут можно в анимации посмотреть визуализацию, как работает LLM на 80 тыс параметров ) (нужно с компа, с телефона не получится)

В YC откат на 4 года назад по числу стартапов в бетчах

Carta считают, что за следующий год ситуация будет начинать возвращаться к конверсиям, что были раньше

Carta считают, что за следующий год ситуация будет начинать возвращаться к конверсиям, что были раньше

Чет все же реально никто ничего не знает про будущее. Это рынки фьючерсов (куча агентов, все умные, десятки трлн активов под управлением) про ставку ФРС. а черная линия - какая ставка была в итоге

- То есть долг экономики США рос, и рынки с 2010 6 лет ждали повышения ставки, и не фига

- В 2019 ожидали ее сохранения, а ее снизили (ДО короны, обратите внимание - в корону вообще обнулили)

- В 2022 ставку подняли выше ожиданий вообще всех абсолютно

- ОК, теперь ждем спустя год с каким темпом ФРС ставку снижать/поддерживать будут =)))

UPD1 график отсюда

UPD2 Рэй Далио оч крутой если делал свои 10%/год на макро bets + и на своем адском масштабе в $100 млрд активов под управлением

UPD3 Тут хренову ставку ФРС никто предсказать не может, какие уж тут нафиг прогнозы про опасность AI 🙈🙈😂😂

- То есть долг экономики США рос, и рынки с 2010 6 лет ждали повышения ставки, и не фига

- В 2019 ожидали ее сохранения, а ее снизили (ДО короны, обратите внимание - в корону вообще обнулили)

- В 2022 ставку подняли выше ожиданий вообще всех абсолютно

- ОК, теперь ждем спустя год с каким темпом ФРС ставку снижать/поддерживать будут =)))

UPD1 график отсюда

UPD2 Рэй Далио оч крутой если делал свои 10%/год на макро bets + и на своем адском масштабе в $100 млрд активов под управлением

UPD3 Тут хренову ставку ФРС никто предсказать не может, какие уж тут нафиг прогнозы про опасность AI 🙈🙈😂😂

Интервью Ильи Кондрашова на 1.5ч, он вместе со Сторонским (Revolut, вот преза 2015г) делает c 2022г Series B+ stage VC QuantumLight на базе AI

Илья

- Слабо написал тесты в универ, всюду отказали кроме Кембриджа. Оттуда люди чаще идут в науку, а он в Goldman Sachs (это была tech company в 70ые!), но слишком repetitive работа и до партнеров 2% людей дорастают

- Со-основал стартап по факторингу, зазвали его. Kriya стали делать тк после кризиса 2009 было очевидно, что финтех это будущее в отл от банков-гигантов. Подняли $300к по оценке $900к, сейчас выручка $25 млн/год, прибыль 5, в 2021 он вышел по оценке $200 млн, занялся инвестициями

Сторонский

- 6 лет знакомы, но не сумел вложиться в $40 млн раунде, потом общались на форумах

- Как фаундеры, прошедшие hard way, видели, что у VC нет операционного опыта. Решили machine learning отбирать стартапы, а Сторонский дал бы опыт роста (тк Revolut построен не как большинство успешных стартапов)

Фонд

- На ранней стадии data мало, а Series B уже можно все quantify за счет AI. Хотят воронку 10 тыс стартапов на Series B (то есть выручка уже $7-15 млн, оценка $100 млн), и отбирать 50 из них, цель - 10 иксов на портфель

// Витя: 17 тыс Series B стартапов по миру появились за 11 лет, из них 1600 стали юникорнами

- Мы считаем VC рынок не эффективен, а есть устойчивые долгосрочные паттерны, и надо собрать KPI про private markets и с лучшими разрабами найти закономерности: типа фаундеры с определенным универом, или когда топ VC зашли, или пресс-релизы хайповые (мы их оцифровали) итп - нейронками можно найти паттерны

- Фонд $200 млн (много институциональных инвесторов), разложили 20% (в US, EU, смотрим Индию/Израиль/LatAm). Будем дальше рэйзить - в VC оч малая (3%) доля quantitative strategies (в real estate тоже)

- Наш чек $4-6 млн внутри (типичных для Series B) раундов $30-50 млн

- На их сайте отмотать до Capital growth comparison - график на данных до 2013 и модельные инвестиции с 2014 и далее, т.н. backtesting

- Команда 20 чел

Data

- Запарсили в тч 700 млн людей на Linkedin -> предсказывать их успех. Оч муторно работать со всеми источниками, что собрали, это и есть наша profit. E.g. в Linkedin все удаляют НЕуспешные опыты (!)

- Изучали 300 метрик, вроде 50 шт работают

- В топ-фаундерах много топ-универов. Кстати чекали Thiel’s Fellowship - работает если уйти из топ ВУЗа, а обычный лучше окончить

- Модель скипает супер-взлеты оценки как была FTX, например

- С фаундерами все равно созваниваемся, check red flags, но верим модели, а не gut feeling. E.g. Выходцы из Revolut сделали стартапов на $2 млрд инвестиций, а у Сторонского они были вовсе не топ-сотрудники (!)

Доверие алгоритму

- Люди не могут помнить все как машина + в VC много политики на инвесткомитетах

- На Series B в 2017 Revolut отказали 90% VC, тк не сходилась unit economics, а сейчас стоят $20 млрд (на пике $33 млрд)

- Why Series B? 1) От Series A до B 50% компаний не доживает 2) Найти PMF = всегда уникальный путь, а масштабирование - уже нет. Мы даем фаундерам методичку Сторонского, как скэйлить

- Если успешно пройдем ряд инвестциклов, то a16z итп тоже начнут юзать AI

Прочее

- Юникорны редкие, тк поменять мир непросто - в мире куча конкуренции и инерции

- Крипта = технологическое решение есть, а в чем решаемая проблема-то?

- AI = real trend, даже циклы продажи в enterprise упали с 9 мес до 2-3

- Миллиард $ я бы отдал на charity про одиночество в старости (у моей бабушки друзья умерли итп)

- В США все стали друг другу врагами на ровном месте

/Реклама была интересная: у Бангкока власти строят за $37 млрд город для стартапов, 200К раб мест -> жилая недвига будет дорожать/

// Витя:

1) Мильнер тоже стрелял в декакорны, DST вошли в 60 стартапов за 10 лет, не попали в Uber и Pinduoduo

2) Похоже на Correlation Ventures с 2006. 1ый фонд cash on cash вернули всего 1x, но подняли за 17 лет $500 млн в 4 фонда. Из 700 стартапов 160 выходов (ок, это не 30 целей - другая избирательность)

3) SignalRank похожи, экс-кофаундер TechCrunch, взяли всю data Crunchbase, входят через pro-rata rights 200 ангелов кто были вложены ранее

Илья

- Слабо написал тесты в универ, всюду отказали кроме Кембриджа. Оттуда люди чаще идут в науку, а он в Goldman Sachs (это была tech company в 70ые!), но слишком repetitive работа и до партнеров 2% людей дорастают

- Со-основал стартап по факторингу, зазвали его. Kriya стали делать тк после кризиса 2009 было очевидно, что финтех это будущее в отл от банков-гигантов. Подняли $300к по оценке $900к, сейчас выручка $25 млн/год, прибыль 5, в 2021 он вышел по оценке $200 млн, занялся инвестициями

Сторонский

- 6 лет знакомы, но не сумел вложиться в $40 млн раунде, потом общались на форумах

- Как фаундеры, прошедшие hard way, видели, что у VC нет операционного опыта. Решили machine learning отбирать стартапы, а Сторонский дал бы опыт роста (тк Revolut построен не как большинство успешных стартапов)

Фонд

- На ранней стадии data мало, а Series B уже можно все quantify за счет AI. Хотят воронку 10 тыс стартапов на Series B (то есть выручка уже $7-15 млн, оценка $100 млн), и отбирать 50 из них, цель - 10 иксов на портфель

// Витя: 17 тыс Series B стартапов по миру появились за 11 лет, из них 1600 стали юникорнами

- Мы считаем VC рынок не эффективен, а есть устойчивые долгосрочные паттерны, и надо собрать KPI про private markets и с лучшими разрабами найти закономерности: типа фаундеры с определенным универом, или когда топ VC зашли, или пресс-релизы хайповые (мы их оцифровали) итп - нейронками можно найти паттерны

- Фонд $200 млн (много институциональных инвесторов), разложили 20% (в US, EU, смотрим Индию/Израиль/LatAm). Будем дальше рэйзить - в VC оч малая (3%) доля quantitative strategies (в real estate тоже)

- Наш чек $4-6 млн внутри (типичных для Series B) раундов $30-50 млн

- На их сайте отмотать до Capital growth comparison - график на данных до 2013 и модельные инвестиции с 2014 и далее, т.н. backtesting

- Команда 20 чел

Data

- Запарсили в тч 700 млн людей на Linkedin -> предсказывать их успех. Оч муторно работать со всеми источниками, что собрали, это и есть наша profit. E.g. в Linkedin все удаляют НЕуспешные опыты (!)

- Изучали 300 метрик, вроде 50 шт работают

- В топ-фаундерах много топ-универов. Кстати чекали Thiel’s Fellowship - работает если уйти из топ ВУЗа, а обычный лучше окончить

- Модель скипает супер-взлеты оценки как была FTX, например

- С фаундерами все равно созваниваемся, check red flags, но верим модели, а не gut feeling. E.g. Выходцы из Revolut сделали стартапов на $2 млрд инвестиций, а у Сторонского они были вовсе не топ-сотрудники (!)

Доверие алгоритму

- Люди не могут помнить все как машина + в VC много политики на инвесткомитетах

- На Series B в 2017 Revolut отказали 90% VC, тк не сходилась unit economics, а сейчас стоят $20 млрд (на пике $33 млрд)

- Why Series B? 1) От Series A до B 50% компаний не доживает 2) Найти PMF = всегда уникальный путь, а масштабирование - уже нет. Мы даем фаундерам методичку Сторонского, как скэйлить

- Если успешно пройдем ряд инвестциклов, то a16z итп тоже начнут юзать AI

Прочее

- Юникорны редкие, тк поменять мир непросто - в мире куча конкуренции и инерции

- Крипта = технологическое решение есть, а в чем решаемая проблема-то?

- AI = real trend, даже циклы продажи в enterprise упали с 9 мес до 2-3

- Миллиард $ я бы отдал на charity про одиночество в старости (у моей бабушки друзья умерли итп)

- В США все стали друг другу врагами на ровном месте

/Реклама была интересная: у Бангкока власти строят за $37 млрд город для стартапов, 200К раб мест -> жилая недвига будет дорожать/

// Витя:

1) Мильнер тоже стрелял в декакорны, DST вошли в 60 стартапов за 10 лет, не попали в Uber и Pinduoduo

2) Похоже на Correlation Ventures с 2006. 1ый фонд cash on cash вернули всего 1x, но подняли за 17 лет $500 млн в 4 фонда. Из 700 стартапов 160 выходов (ок, это не 30 целей - другая избирательность)

3) SignalRank похожи, экс-кофаундер TechCrunch, взяли всю data Crunchbase, входят через pro-rata rights 200 ангелов кто были вложены ранее

Progresspunks

Интервью Ильи Кондрашова на 1.5ч, он вместе со Сторонским (Revolut, вот преза 2015г) делает c 2022г Series B+ stage VC QuantumLight на базе AI Илья - Слабо написал тесты в универ, всюду отказали кроме Кембриджа. Оттуда люди чаще идут в науку, а он в Goldman…

Вдогонку к этому интервью - вот скорости и конверсии превращения в юникорны с Series B (в которой они вкладываются чисто за счет signals based on big data):

- За 11 лет появилось 17 тыс Series B (т.н. scale-ups) по всему миру. Сейчас типичный Series B стартап это $7-15 млн выручка и оценка $80-100 млн (а 1.5 года назад $150+ млн)

- За несколько лет 10-12% из них вырастали в юникорны, в сумме набежало 1600 шт

- Юникорнов 1500 шт трекают на Crunchbase unicorn list.

…Подняли $900 млрд (т.е. по $600 млн если усреднить)

…Общей капитализацией $5 трлн. ...Весь NASDAQ для сравнения это $33 млрд сейчас (FYI - из него FAANG+MSFT - это $10 трлн, 6 компаний = 1/3 всего NASDAQ)

- Сложившийся навес поражает - tech IPO в США шли с темпом всего 30 шт в год / а в 2021 - 110 шт, без учета SPAC’ов (половина которых обанкротились) - и если всем юникорнам надо экзитнуть, сделав, скажем, хотя бы 2x последним инвесторам - это составит плюс 1/3 NASDAQ

- За 11 лет появилось 17 тыс Series B (т.н. scale-ups) по всему миру. Сейчас типичный Series B стартап это $7-15 млн выручка и оценка $80-100 млн (а 1.5 года назад $150+ млн)

- За несколько лет 10-12% из них вырастали в юникорны, в сумме набежало 1600 шт

- Юникорнов 1500 шт трекают на Crunchbase unicorn list.

…Подняли $900 млрд (т.е. по $600 млн если усреднить)

…Общей капитализацией $5 трлн. ...Весь NASDAQ для сравнения это $33 млрд сейчас (FYI - из него FAANG+MSFT - это $10 трлн, 6 компаний = 1/3 всего NASDAQ)

- Сложившийся навес поражает - tech IPO в США шли с темпом всего 30 шт в год / а в 2021 - 110 шт, без учета SPAC’ов (половина которых обанкротились) - и если всем юникорнам надо экзитнуть, сделав, скажем, хотя бы 2x последним инвесторам - это составит плюс 1/3 NASDAQ

отчет Morgan Stanley от 3q2023 - считают, что в 2024ом из $4 трлн капитализации юникорнов еще $1+ трлн исчезнет тк продолжатся down rounds (at new interest rate levels) тех, у кого runway (запасы денег) на год и менее. а раньше, оказывается, у 70% юникорнов было денег на 3 года и более (!)

прикольно показывают разброс по квартилям кто с каким темпом растет и насколько все уменьшают убытки по сравнению с перегревом 2021 г

а

rule of 40 - это сумма темпов роста выручки в год и EBITDA в процентах от выручки. типа на public markets такие лучше индексов перформили

они учитывают 1200 юникорнов (Crunchbase трекает 1500 шт),

и

~$2 трлн суммарной капитализации - в США, а ~$3 трлн не в США (а я всегда думал, что бОльшая часть юникорнов в США зареганы?)

прикольно показывают разброс по квартилям кто с каким темпом растет и насколько все уменьшают убытки по сравнению с перегревом 2021 г

а

rule of 40 - это сумма темпов роста выручки в год и EBITDA в процентах от выручки. типа на public markets такие лучше индексов перформили

они учитывают 1200 юникорнов (Crunchbase трекает 1500 шт),

и

~$2 трлн суммарной капитализации - в США, а ~$3 трлн не в США (а я всегда думал, что бОльшая часть юникорнов в США зареганы?)

(верхние графики - можно считать что world of atoms, а нижние - world of bits)

это графики для США (а для мира в целом цифры будут на десятки % ниже), но все равно: мы живем в реально удивительный момент нашей техногенной цивилизации, когда столько всего нас окружает

иногда (чаще в выходные =) остановишься, перестаешь считать все это само собой разумеющимся, и замираешь от восхищения [красотой и complexity вселенной/технологий]

это графики для США (а для мира в целом цифры будут на десятки % ниже), но все равно: мы живем в реально удивительный момент нашей техногенной цивилизации, когда столько всего нас окружает

иногда (чаще в выходные =) остановишься, перестаешь считать все это само собой разумеющимся, и замираешь от восхищения [красотой и complexity вселенной/технологий]

The_Big_Book_of_Venture_Capital _202312.pdf

77.6 MB

Тут вот этот дядя (чуток правда “утоплю в data, а не скажу 5 главных додуманных мыслей”) собрал 200 слайдов (прилагаю PDF) “все графики про VC, что я видел за 2023-ий год”,

и

Читать НЕ надо, можно точечно полистать графики на интересующие темы (мы же и так все знаем, что за 2023-ий все попадало в 2x: инвестиции, оценки, выходы итп). (кроме оценок seed стадии, на которой я инвестирую, хнык-хнык =)

//

Там есть интересный график на стр 194: когда у тебя население всего 4% от мирового, но ты мировая валюта и твой stock market = 40% мировой капитализации акций ($45-50 трлн от $120 трлн на весь мир), то вот такие вот загогулины:

- траты на науку и инжиниринг сопоставимы даже с UK или Германией если на душу населения пересчитать

- и научных статей и даже неплохих патентов тоже сопоставимо

Но

- в США фаундеров в 2x больше

- и у них есть $ от VC

- и все эти юникорны ждут свои exits на этот самый свой гигантский, безразмерный public market, когда там наступит IPO window?

и

Читать НЕ надо, можно точечно полистать графики на интересующие темы (мы же и так все знаем, что за 2023-ий все попадало в 2x: инвестиции, оценки, выходы итп). (кроме оценок seed стадии, на которой я инвестирую, хнык-хнык =)

//

Там есть интересный график на стр 194: когда у тебя население всего 4% от мирового, но ты мировая валюта и твой stock market = 40% мировой капитализации акций ($45-50 трлн от $120 трлн на весь мир), то вот такие вот загогулины:

- траты на науку и инжиниринг сопоставимы даже с UK или Германией если на душу населения пересчитать

- и научных статей и даже неплохих патентов тоже сопоставимо

Но

- в США фаундеров в 2x больше

- и у них есть $ от VC

- и все эти юникорны ждут свои exits на этот самый свой гигантский, безразмерный public market, когда там наступит IPO window?

Жаль, там нет про книги с 2000ых и до нашего времени ) Пик в книгах был в 1970ом примерно?

Я глянул на Google Trends про весь инет, все равно как прокси метрика - за 20 лет на 25% упало упоминание прогресса ((

Живем, блин, с вами в этом самом, как его, decadant society

Или что Тиль обсуждал в 2013ом или в 2023ем

Я глянул на Google Trends про весь инет, все равно как прокси метрика - за 20 лет на 25% упало упоминание прогресса ((

Живем, блин, с вами в этом самом, как его, decadant society

Или что Тиль обсуждал в 2013ом или в 2023ем